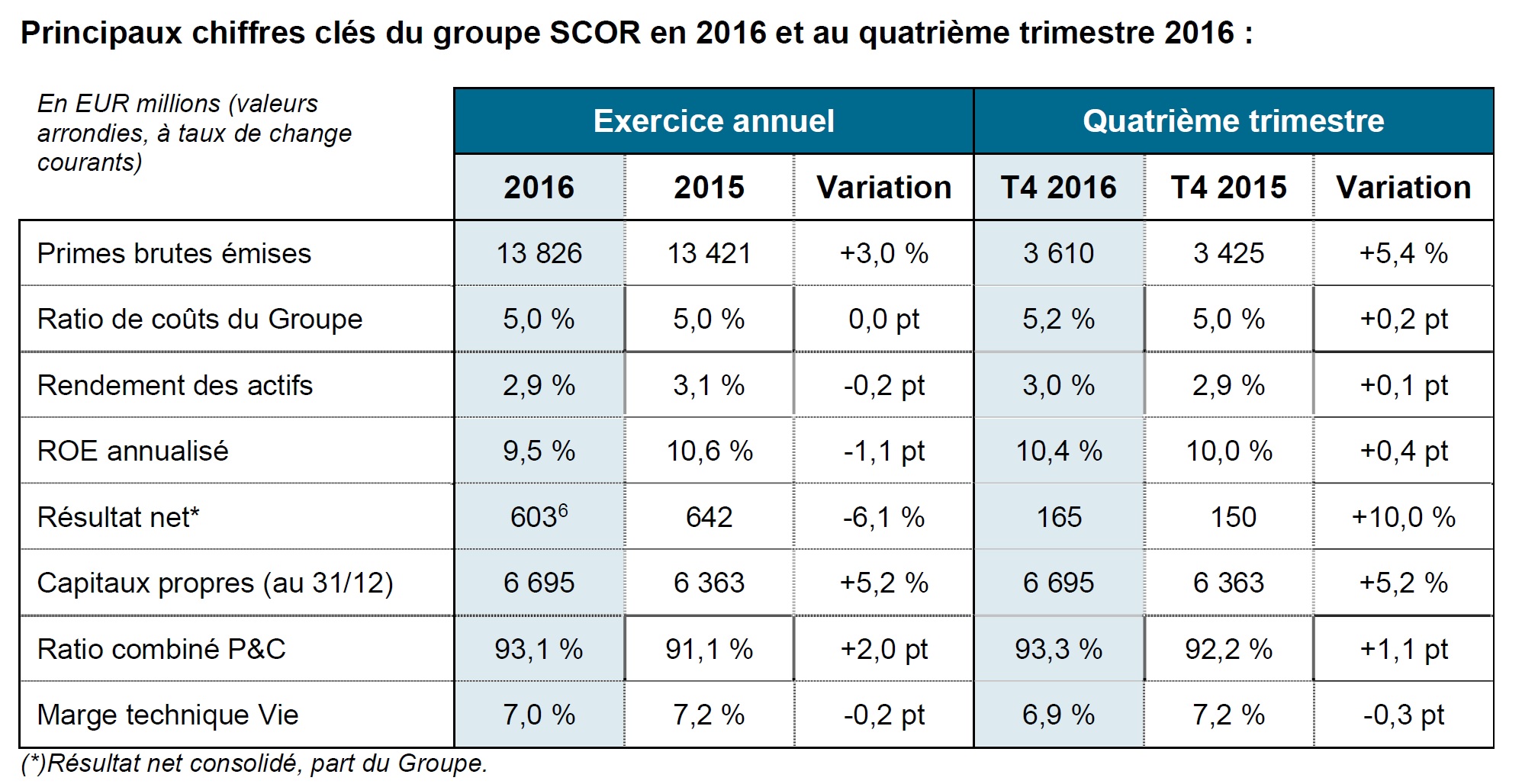

- Les primes brutes émises atteignent EUR 13 826 millions en 2016, en hausse de 5,3 % à taux de change constants par rapport à 2015 (+3,0 % à taux de change courants), avec :

- une importante contribution de SCOR Global Life, dont les primes brutes émises s’élèvent à EUR 8 187 millions sur la période (+8,3 % à taux de change constants et +6,4 % à taux de change courants) ;

- une augmentation des primes brutes émises par SCOR Global P&C qui s’établissent à EUR 5 639 millions fin 2016, ce qui représente une croissance de 1,2 % à taux de change constants (-1,5 % à taux de change courants).

- SCOR Global P&C dégage une forte rentabilité technique en 2016 avec un ratio combiné net de 93,1 %.

- SCOR Global Life enregistre sur l’année 2016 une marge technique élevée de 7,0 %, qui reflète l’évolution de son portefeuille d’activités prévue par le plan « Vision in Action ».

- SCOR Global Investments dégage un rendement satisfaisant des actifs de 2,9 % en 2016 et poursuit la mise en œuvre de la politique de gestion d’actifs définie dans le plan « Vision in Action ».

- Le ratio de coûts du Groupe s’élève à 5,0 % des primes, restant stable par rapport à 2015.

- Le résultat net du Groupe s’élève à EUR 603 millions en 2016. Le taux de rendement annualisé des capitaux propres (ROE) atteint 9,5 %, soit 883 points de base au-dessus du taux sans risque1, après prise en compte de l’impact sur les impôts différés de la baisse du taux de l’impôt sur les sociétés en France. Avant la prise en compte de cet impact, le résultat net 2016 s’élève à EUR 660 millions et le ROE s’établit à 10,4 %. Au deuxième semestre 2016, le ROE atteint 10,6 % et s’établit à 12,5 % hors impact sur les impôts différés.

- Les activités du Groupe génèrent un cash-flow opérationnel très élevé de EUR 1 354 millions au 31 décembre 2016 par rapport à EUR 795 millions au 31 décembre 2015. Ceci résulte, outre le niveau élevé des cash-flows récurrents en 2016, d’un élément exceptionnel, à savoir un fonds déposé chez une cédante transféré à SCOR Global P&C pour un montant d’environ EUR 300 millions. Hors cet élément exceptionnel, le cash-flow opérationnel s’élève ainsi à EUR 1 milliard en 2016.

- Les fonds propres atteignent EUR 6 695 millions au 31 décembre 2016, contre EUR 6 363 millions au 31 décembre 2015, après le versement, en mai 2016, de EUR 278 millions de dividendes en numéraire au titre de l’année 2015. L’actif net comptable par action atteint un niveau historique à EUR 35,942 au 31 décembre 2016, contre EUR 34,03 au 31 décembre 2015.

- Le ratio d’endettement financier de SCOR s’élève à 24,4 % au 31 décembre 2016.

- Porté par de fortes performances opérationnelles, le ratio de solvabilité de SCOR estimé au 31 décembre 2016 atteint 225 %, contre 211%3 fin 2015, et s’établit donc au-dessus de la zone de solvabilité optimale de 185% - 220% définie dans le plan « Vision in Action ».

- SCOR propose à l’Assemblée générale d’augmenter le dividende à EUR 1,654 par action pour l’exercice 2016, contre EUR 1,50 en 2015, soit un taux de distribution de 50,7 %. Le dividende pour l’exercice 2016

- SCOR envisage de procéder à des rachats d’actions au cours des 24 prochains mois. Le ratio de solvabilité se situe en effet à un niveau élevé, au-dessus de la zone optimale. Le Groupe bénéficie en outre de fondamentaux solides, d’excellentes notations financières et d’un niveau d’endettement optimal. Ainsi, SCOR pourrait envisager, conformément aux actions prévues dans son échelle de solvabilité, d’accélérer sa croissance, à condition que celle-ci satisfasse l’objectif de rentabilité du plan « Vision in Action », d’adapter son profil de risque, d’augmenter le taux de croissance de son dividende et/ou de procéder à des rachats d’actions. Le niveau de capital se situant au-dessus de la zone optimale s’élève à environ EUR 200 millions au 31 décembre 2016. Les modalités des rachats d’actions (montant et calendrier) seront arrêtées par le Conseil d’Administration, en fonction des performances de croissance du Groupe.

- SCOR progresse par ailleurs dans son projet d’optimiser ses entités légales SCOR SE, SCOR Global P&C SE et SCOR Global Life SE5, et envisage une finalisation juridique de la fusion début 2019. Les économies potentielles liées à cette réorganisation pourraient atteindre jusqu’à EUR 200 millions de capital économique selon Solvabilité II. sera détaché le 2 mai 2017 et mis en paiement le 4 mai 2017.

- grâce au niveau élevé de diversification de ses activités, SCOR est prêt à bénéficier des perspectives positives qu’offrira le marché de la réassurance, à la fois en P&C et en Vie ;

- l’augmentation prévisible des taux d’intérêt bénéficiera au Groupe ;

- SCOR dispose d’une forte flexibilité financière, qui s’appuie sur un capital solide et fongible.

Denis Kessler, Président-Directeur général de SCOR, déclare : « En 2016, SCOR enregistre de très bons résultats, conformes aux objectifs de rentabilité et de solvabilité de son nouveau plan stratégique « Vision in Action ». SCOR élargit son fonds de commerce, notamment avec le développement de la division Vie en Asie et le gain de nouvelles parts de marché par la division P&C aux Etats-Unis. SCOR continue par ailleurs de mener des initiatives novatrices et de développer de nouveaux outils pour améliorer ses activités de souscription et de gestion. Le Groupe est en bonne voie pour atteindre ses objectifs stratégiques définis dans le plan « Vision in Action ». SCOR poursuit activement sa politique de rémunération de ses actionnaires en portant son dividende à EUR 1,65 et envisage désormais des rachats d’actions. »

1 Le taux sans risque est calculé à partir d’une moyenne mobile sur cinq ans des taux sans risque à cinq ans sur l’ensemble du cycle, conformément à la nouvelle méthodologie exposée dans le plan stratégique « Vision in Action ».

2 Actif net comptable par action record depuis le lancement du plan stratégique « Back on Track » en 2002. 3 Le ratio de solvabilité ajusté estimé à fin 2015, qui s’élevait à 211%, tient compte du remboursement de deux dettes arrivées à échéance réalisé au troisième trimestre 2016 (EUR 257 millions de titres subordonnés à durée indéterminée au taux de 6,154 % en juillet 2016 et CHF 650 millions de titres subordonnées à durée indéterminée au taux de 5,375 % en août 2016).

3 Le ratio de solvabilité estimé Solvabilité II s’élevait à 231 % fin 2015.

4 Dividende 2016 soumis à l’approbation de l’Assemblée générale qui se tiendra le 27 avril 2017.

5 Se référer à la présentation de la journée investisseurs 2016, en particulier à la page 102.

6 Après la prise en compte de l'impact sur les impôts différés de la baisse du taux de l'impôt sur les sociétés en France. Si l’on exclut l’impact de cette loi, le résultat net 2016 s’élève à EUR 660 millions.